TCFDの次は「ISSB」「SSBJ」?脱炭素経営で抑えるべき新基準と中小企業への影響

2025年12月12日

- カテゴリ:カーボンニュートラル

目次

- ▸ 脱炭素経営の新しい世界基準「ISSB」と日本版「SSBJ」とは?

- ▸ いよいよ始まる義務化!SSBJの適用スケジュールと対象企業

- ▸ 「うちは非上場だから関係ない」は大間違い?中小企業への影響

- ▸ 複雑化する開示基準への対応は、ユアサにご相談ください

「ようやくTCFD(気候関連財務情報開示タスクフォース)への対応方針が固まったと思ったら、今度は『ISSB』や『SSBJ』という言葉を耳にするようになった……」

「これまでと何が違うの?」

企業のサステナビリティ担当者様から、こうした戸惑いの声を多く耳にします。

アルファベットの略語が飛び交うこの分野では、情報のアップデートだけでも一苦労です。

しかし、この新しい動きはこれまでの「推奨(任意の開示)」から「法的義務」へとステージが変わる重要な転換点です。

そして、これは上場企業だけの話ではなく、サプライチェーンに含まれる中小企業にとっても、決して無視できない影響をもたらします。

本記事では、最新動向を踏まえ、ISSB・SSBJの基本概念から、中小企業への影響まで分かりやすく解説します。

脱炭素経営の新しい世界基準「ISSB」と日本版「SSBJ」とは?

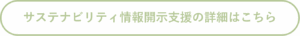

これまで、企業のサステナビリティ情報の開示には、GRI、SASB、CDP、TCFDなど、さまざまな団体や基準が乱立していました。

この「基準の乱立」が、投資家と企業の双方にとって比較・評価を難しくしていた背景があります。

そこで生まれたのが、統一された国際基準である「ISSB」です。

TCFDとISSBの関係

「TCFDはなくなってしまったの?」 「またゼロからやり直し?」

結論から言えば、TCFDへの取り組みは決して無駄にはなりません。

TCFD提言はISSBへと移行され、ISSBが策定した基準(IFRS S1, S2)はTCFDの考え方を継承しています。

ISSB(国際サステナビリティ基準審議会)の設立背景を整理すると、以下の図のような「統合」と「継承」の流れがあります。

この流れを整理すると以下のようになります。

1. 主要団体の統合:

気候変動や環境情報の開示基準を作っていた「CDSB(気候関連開示基準委員会)」や「VRF(価値報告財団)」などの主要団体が、IFRS財団(ISSBの親組織)に統合されました 。これにより、バラバラだった基準を一つにまとめる体制が整いました。

2. TCFD提言の移行:

TCFDは組織として統合されたわけではありませんが、その役割を終え、策定した「TCFD提言」の内容やモニタリングの役割がISSBへ移行されました 。

ISSBの基準では、TCFDの「4つの柱(ガバナンス・戦略・リスク管理・指標と目標)」のフレームワークをそのまま採用しています。

ISSB基準(IFRS S1・S2)の概要

ISSBが策定した国際的な開示基準は、大きく以下の2つで構成されています。

■ IFRS S1(全般的要求事項): サステナビリティ関連の財務情報の開示に関する全般的なルールを定めた部分。

■ IFRS S2(気候関連開示): 気候変動に関連する具体的な開示事項を定めた部分。

これらは2023年度に最終基準が公表されており、グローバルな投資家が企業を評価する際の「共通言語」となっています。

日本独自基準「SSBJ」の役割とは

一方、「SSBJ(サステナビリティ基準委員会)」は、日本国内の基準を開発するために設立された組織です。

日本の商習慣や法規制を踏まえつつ、国際基準であるISSBと整合性を持たせた「日本版の開示基準」を策定しています。

2025年3月5日、SSBJはついに日本初のサステナビリティ開示基準(SSBJ基準)を確定・公表しました

ISSB(国際基準)とSSBJ(日本基準)の構造を比較すると以下のようになります。

つまり、「世界標準であるISSBの構造(S1/S2)を、日本国内向けに『適用基準』『一般基準』『気候基準』の3つに整理して落とし込んだもの」がSSBJです。

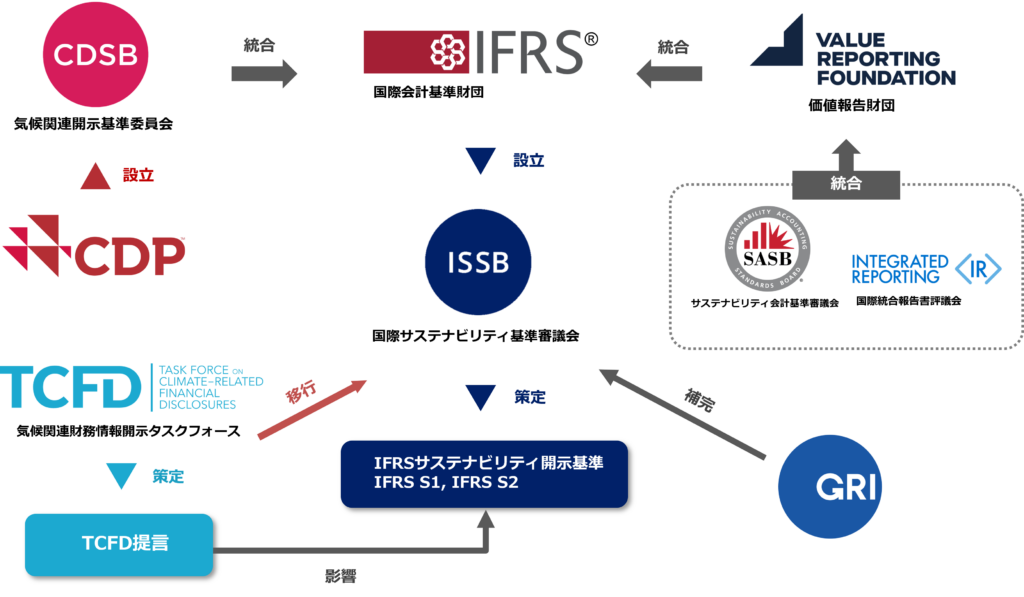

いよいよ始まる義務化!SSBJの適用スケジュールと対象企業

SSBJ基準は、任意ではなく「義務化」を見据えて動いています。

ここでは、どの企業がいつから対象になるのか、スケジュールを確認しましょう。

プライム市場上場企業への適用開始時期

有価証券報告書におけるサステナビリティ情報の開示は、企業規模に応じて段階的に義務化される見通しです。

適用対象企業や時期については、金融審議会のワーキング・グループで現在も検討が続いており、法的にはまだ確定していません。

これまでの議論では、2027年3月期より、時価総額3兆円以上の企業から開示を義務化し、その後順次対象を拡大していく案が有力視されています。

金融庁のロードマップに基づき、現在の状況を整理します。

引用:金融庁「サステナビリティ開示基準の適用及び保証制度の導入に向けたロードマップ」

現在は、2027年3月期(またはそれ以前の強制適用開始)に向けた「任意適用期間」に入っています。トップティア企業はすでに、この基準に沿ったデータ収集体制の運用を始めています。

「うちは非上場だから関係ない」は大間違い?中小企業への影響

「うちは上場企業ではないから、SSBJや有価証券報告書の義務化は関係ない」

そう考えている経営者様がいらっしゃれば、それは大きなリスク認識の漏れと言わざるを得ません。

サプライチェーン全体での排出量(Scope3)管理の重要性

上場企業がSSBJ基準(およびISSB基準)に沿って情報開示を行う際、自社の排出量だけでなく、サプライチェーン全体の排出量(Scope3)の把握が必要になります。

特に、SSBJ基準はISSB基準(IFRS S1, S2)を踏まえて開発されており、国際的な基準ではScope3の開示がスタンダードです。

その結果、仕入先である中小企業に対して、「御社の製品ごとのCO2排出量データを出してください」という要請が強まる構造になっています。

「Scope3ってどうやって計算するの?」と不安な方は、以下の記事で具体的な算定ステップを解説していますので、併せてご覧ください。

今さら聞けない「Scope3」算定- 取引先データ(カテゴリ1)の「集め方」と算定ステップ

選ばれる企業になるための早期対応

今後、大企業がサプライヤーを選定する基準として、「品質」「価格」「納期」に加え、「CO2排出量データを迅速かつ正確に提出できるか」が重要な指標になります。

データ提出の要請に応じられない場合、取引先から外されるリスクがあります。しかし逆に言えば、いち早く対応体制を整えることで、競合他社に差をつけ「選ばれるサプライヤー」としての地位を確立できるチャンスでもあるのです。

複雑化する開示基準への対応は、ユアサにご相談ください

ここまで見てきたように、ISSBやSSBJといった国際的な基準の統一や、それに伴う国内法の整備は、企業のサステナビリティ対応を「待ったなし」の状況にしています。

これらの対応には、正確な情報開示の知識と、実効性のある削減施策の両輪が求められます。

ユアサ商事では、サステナビリティ開示基準への対応支援から、具体的な省エネ・再エネ機器の導入、補助金申請支援まで、

お客様の脱炭素経営をワンストップでサポートいたします。まずは貴社の現状における課題整理からお手伝いさせていただきます。